Qual è la differenza tra azioni e obbligazioni? (e perché è meglio investire in azioni)

Tra i vari prodotti finanziari, spesso le persone non conoscono la differenza tra azioni ed obbligazioni. Vediamola insieme e scopriamo perché - nel lungo periodo - è meglio investire in azioni.

Quando le aziende hanno bisogno di soldi per fare investimenti, hanno due modi per raccoglierli: azioni e obbligazioni

La differenza in una frase: le azioni sono quote della società, le obbligazioni sono prestiti.

AZIONI o titoli azionari: le aziende vendono quote della società. Quindi le azioni sono partecipazioni al capitale di rischio di un’impresa.

Come si guadagna? Si guadagna se l’azienda va bene.

Quindi si guadagna quando il suo valore cresce (compro basso, vendo alto) e se l’azienda stacca un dividendo (distribuzione degli utili).

OBBLIGAZIONI: le aziende emettono dei titoli di debito e garantiscono il rimborso del prestito più un interesse.

La scadenza può essere a pochi mesi o a decine di anni.

Comprando un obbligazione compro un titolo che mi garantisce che verrò ripagato con degli interessi. Gli interessi si chiamano cedole. Alcune obbligazioni prevedono cedole ogni 3, 6, o 12 mesi fino alla scadenza dell’obbligazione.

Altre prevedono che il pagamento degli interessi e del capitale avvenga tutto insieme a scadenza.

Funziona anche per gli Stati: anche gli Stati possono emettere titoli di debito per finanziarsi. Si chiamano, appunto, titoli di Stato.

Come in ogni investimento, c’è un rischio.

Nelle azioni il rischio è che l’azienda vada male, o addirittura fallisca.

Nelle obbligazioni il rischio è che il debitore non possa pagare. Se una società (o una nazione) è insolvente - ossia: non paga - va in default.

Quindi con l’obbligazione il rischio è direttamente proporzionale al rendimento.

Ci sta: più il debitore è a rischio di insolvenza, più deve essere disposto a pagare per farsi prestare i soldi.

Ecco perché le obbligazioni Parmalat o i bond argentini - che promettevano rendimenti elevati - dovevano far suonare il campanello d’allarme!

Le obbligazioni si possono vendere prima della scadenza? Si, nel mercato obbligazionario.

Ma attenzione: tendenzialmente se la vendi prima, rischi di prendere meno di quanto hai investito.

Alla scadenza, al creditore viene reso il capitale prestato. O dovrei dire “dovrebbe venire reso”.

Attenzione: Nell'immaginario comune, le obbligazioni tendono ad essere percepite come "più sicure". Non è esattamente così. Come ti ho detto prima, il rischio di insolvenza esiste, e non rischi solo di non incassare le cedole: anche il tuo capitale è a rischio! È bene saperlo.Ricapitolando

Ecco un riassunto schematico di quanto abbiamo visto finora. Le aziende hanno due modi per raccogliere capitali: azioni e obbligazioni. Le azioni attribuiscono lo status di socio della società e danno diritto a degli utili/dividendi (se l’azienda li distribuisce) Le obbligazioni attribuiscono lo status di creditore della società.Perché preferisco investire in Azioni?

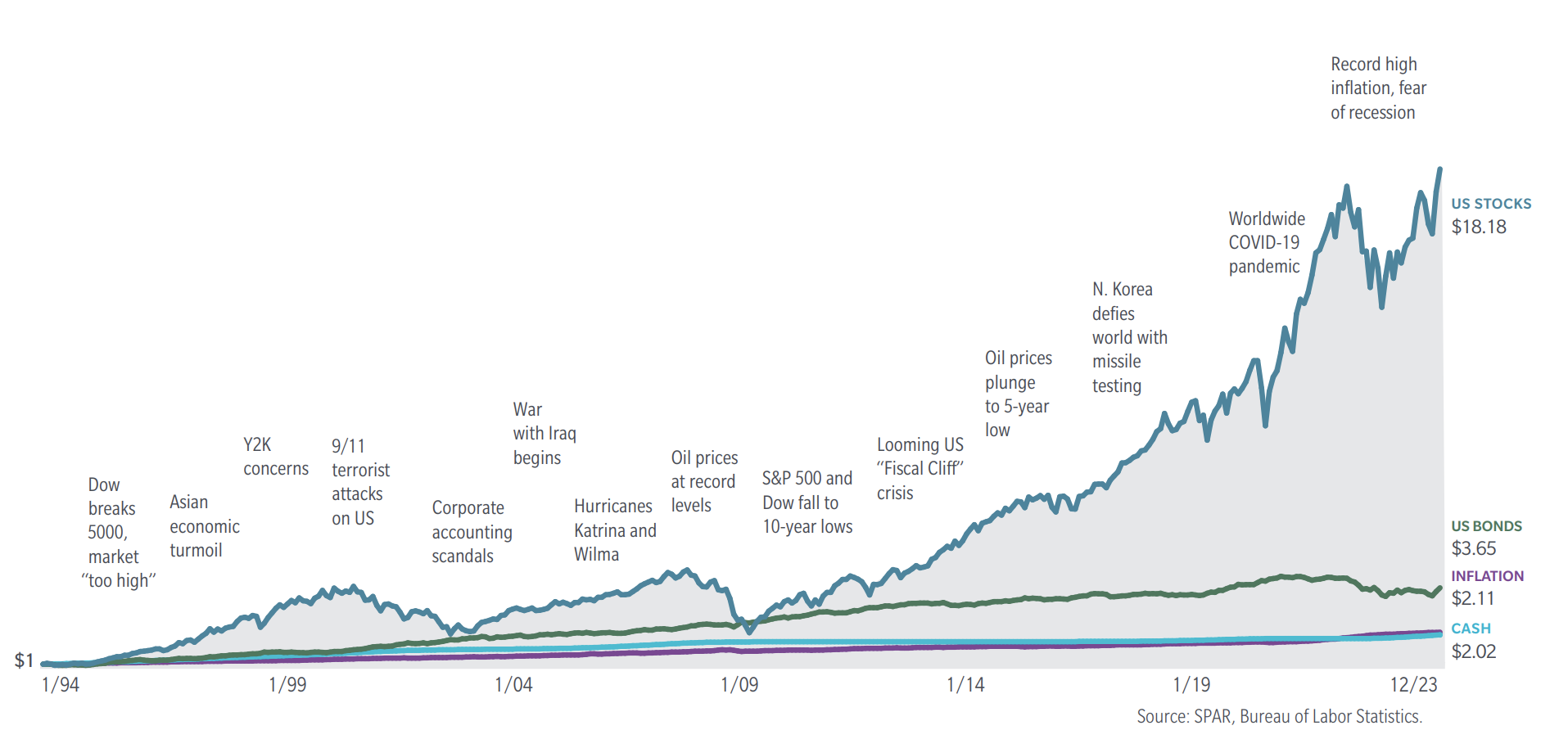

Principalmente per due ragioni.- Perché storicamente hanno dei rendimenti più elevati (come puoi vedere dal grafico)

- Perché offrono maggiore flessibilità

Oltre a dare rendimenti migliori nel tempo, si tratta di una gestione molto più attiva e divertente. Mi appassiona leggere i bilanci delle società e trovare riscontro nelle notizie di ciò che accade: nuove tecnologie, nuovi prodotti, nuovi servizi, nuove frontiere .

Il principale vantaggio degli investimenti in azioni rispetto alle obbligazioni è che, storicamente, le azioni tendono a guadagnare di più rispetto alle obbligazioni, soprattutto nel lungo termine.

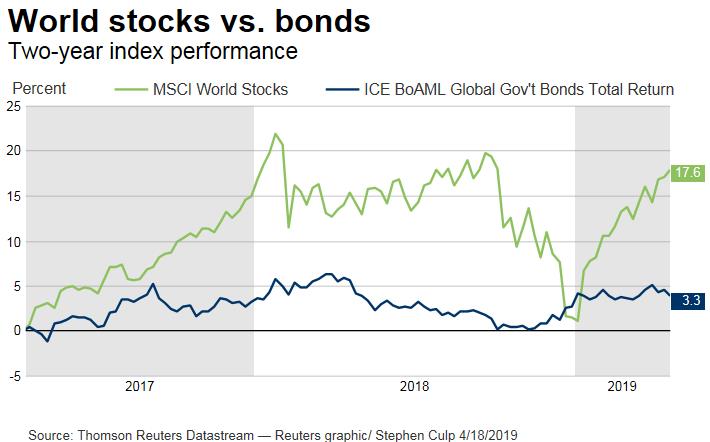

Puoi facilmente verificare da te nel grafico qui sotto: un raffronto tra l’indice azionario MSCI World in verde e l’indice obbligazionario ICE BofA Merrill Lynch Global Government Bond in blu.

Poi certo: il mercato azionario è imprevedibile - i mercati sono irrazionali perché fatti di persone, e quindi sono imprevedibili per definizione.

Per questo motivo, tendenzialmente le azioni sono considerate a rischio più elevato rispetto alle obbligazioni.

Ed è proprio per questo motivo che sconsigliamo a chiunque di lanciarsi nel mercato azionario senza formazione e/o cognizione di causa.

Non si possono scegliere i titoli perché sono blasonati, perché ci suonano familiari, perché sono italiani, perché l’azienda in questione ci sta simpatica.

Tutti questi sono motivi assolutamente irrazionali, eppure solitamente sono tra le motivazioni più comuni che ricevo quando chiedo a qualcuno come ha scelto i titoli che ha in portafoglio.

Il punto è che bisogna fare bene “i compiti a casa”. Bisogna avere un metodo, delle strategie con dei parametri chiari per la scelta dei titoli, e soprattutto un piano al quale attenersi. Un piano basato sui propri obiettivi di investimento.